Ovvero del furto con destrezza dei contributi pensionistici dei lavoratori dipendenti.

di Vladimiro Merlin

Questo articolo nasce da due stimoli, da un lato la rabbia che provo ogni volta che sento parlare di “Spesa Pensionistica” e di “costo delle pensioni” e dall’altro perché avendo, per un periodo, versato volontariamente i contributi previdenziali, mi sono reso conto che erano una fetta molto grande del mio stipendio, ed infine accedendo, recentemente, alla pensione mi sono accorto della discrepanza tra quanto ho versato e quanto ricevo di pensione.

Per prima cosa è bene chiarire di quali pensioni stiamo parlando, non certo delle pensioni “sociali” né di quelle di invalidità, perché, queste, devono essere in carico alla fiscalità generale e quindi sono un costo per lo stato, come la spesa sanitaria o quella per l’istruzione, solo per fare due esempi, sono queste, ed altre, le voci per cui si pagano le tasse, e per cui sarebbe giusto che tutti, le tasse, le pagassero.

Mi riferisco, invece, alle pensioni dei lavoratori dipendenti, pubblici e privati, queste non sono in assoluto una “spesa” per lo stato perché sono completamente finanziate dai soldi che, ogni mese, i lavoratori versano dal loro stipendio.

Molti lavoratori non si rendono conto della entità di quanto versano ogni mese, detraendolo dallo stipendio che si sono guadagnati con il loro lavoro, perché la parte maggiore viene versata direttamente dal datore di lavoro e non compare nei cedolini in cui si vede solo la quota del lavoratore.

Chiariamo subito che la quota del datore di lavoro non è né un omaggio né un dono, ma è solo parte dello stipendio che il lavoratore si è guadagnato; l’imprenditore, dal lavoro dei suoi dipendenti, trae profitti, e nello stipendio complessivo che egli versa ad ogni lavoratore è compresa tutta la quota dei contributi pensionistici.

E’ talmente appurato, questo aspetto, che in passato alcuni hanno sostenuto l’ipotesi di eliminare tutti i contributi pensionistici, dare tutti i soldi in busta paga al lavoratore, che poi si sarebbe gestito, da sé, il loro investimento, ovvio, in questo caso, il regalo conseguente alle assicurazioni private ed altrettanto ovvio, per l’esperienza che tutti abbiamo accumulato, che, in breve, con un processo inflazionistico si eroderebbe l’incremento momentaneo dello stipendio lasciando il lavoratore con lo stesso reddito reale di prima e senza più contributi pensionistici.

Sarebbe tutto molto più chiaro, agli occhi dei lavoratori, se sui cedolini comparisse il lordo pensionistico e si vedesse che, ogni mese, il 33% dello stipendio lordo guadagnato dal lavoratore va in contributi previdenziali.

Quindi se noi dal lordo pensionistico togliamo sia la quota versata dal datore di lavoro, il 23.85%, che quella versata dal lavoratore, il 9.15%, vediamo che ogni lavoratore versa mensilmente la metà del proprio stipendio lordo restante.

Prima di procedere occorre, però, chiarire un’ altro aspetto i contributi che il lavoratore versa non sono solo quelli dello stipendio, tutte le ore di straordinario più altre voci ( in particolare nel settore pubblico, come, per es. nella scuola, il fondo di istituto per le attività aggiuntive, le commissioni di maturità ecc. ) danno luogo a versamenti previdenziali in più.

Sia nel settore privato ( gli straordinari ) che nel settore pubblico ( le varie voci per attività aggiuntive ) tutte queste voci sono diventate molto consistenti, per cui il versamento reale è, nel corso della vita lavorativa, molto superiore a quel 33% del lordo pensionistico di cui parlavamo prima.

Quantificare l’entità di questa quota in più di versamenti aggiuntivi è praticamente impossibile, per la diversità dei lavori, delle specificità aziendali e del singolo lavoratore, lo potrebbe fare l’INPS mettendo a confronto, nei vari settori lavorativi, la differenza tra quanto si sarebbe incassato con il solo stipendio e quanto invece si è realmente incassato comprendendo anche il lavoro straordinario.

Ma non ho trovato nessuna tabella a riguardo nel sito dell’INPS.

Tutti sappiamo che il sistema pensionistico è stato profondamente modificato in questi ultimi decenni, a partire dal 1993, con la cosiddetta “riforma Dini”, tutte queste modifiche si sono risolte sostanzialmente in due aspetti: l’allungamento della vita lavorativa, e, quindi, l’aumento della contribuzione, e la riduzione dell’entità delle pensioni.

Sostanzialmente il lavoratore deve versare più soldi per avere una pensione più bassa.

Sappiamo altrettanto bene che tutto questo è stato fortemente sostenuto da una massiccia e martellante campagna di stampa sull’insostenibilità del sistema pensionistico, anche in relazione al crescere dell’aspettativa di vita, argomentazioni che avevano un fondamento se si considera il sistema originario basato su 35 anni di lavoro e sul sistema cosiddetto retributivo che sostanzialmente dava luogo ad una pensione pari all’ultimo stipendio percepito.

Ma da quel momento prende il via il grande imbroglio che porterà, lo vedremo, ad un meccanismo, culminato nella cosiddetta “ riforma Fornero” che, anziché porre in equilibrio il sistema pensionistico, attua un enorme prelievo sui contributi pensionistici dei lavoratori dipendenti, una vera e propria tassa patrimoniale sui lavoratori.

Anche Draghi sostenendo la necessità di porre termine alla cosiddetta ”Quota 100” ha affermato “bisogna tornare al sistema contributivo” ( intendendo con “sistema contributivo” la “riforma Fornero”), ma il concetto di “sistema contributivo” dovrebbe essere molto semplice: il lavoratore, nel corso della sua vita lavorativa versa 100 di contributi e riceve, nel corso della sua vita pensionistica, 100 di pensione.

La vita pensionistica media si determina in base alla aspettativa di vita, per cui se un lavoratore va in pensione a 62 anni e l’aspettativa di vita è di 82, la media di erogazione della pensione è di 20 anni.

Vediamo, ora, se il “Sistema Contributivo” è veramente tale.

Abbiamo visto che un lavoratore versa, ogni mese, in contributi pensionistici il 50% del proprio stipendio lordo ( tolto il 9.15%, ma questo 9.15% dal momento che va in pensione non lo deve più versare).

Questo significa che con la contribuzione di 2 anni di lavoro si pagherebbe un anno di pensione, se la pensione lorda fosse pari al lordo del suo stipendio medio nella sua vita lavorativa.

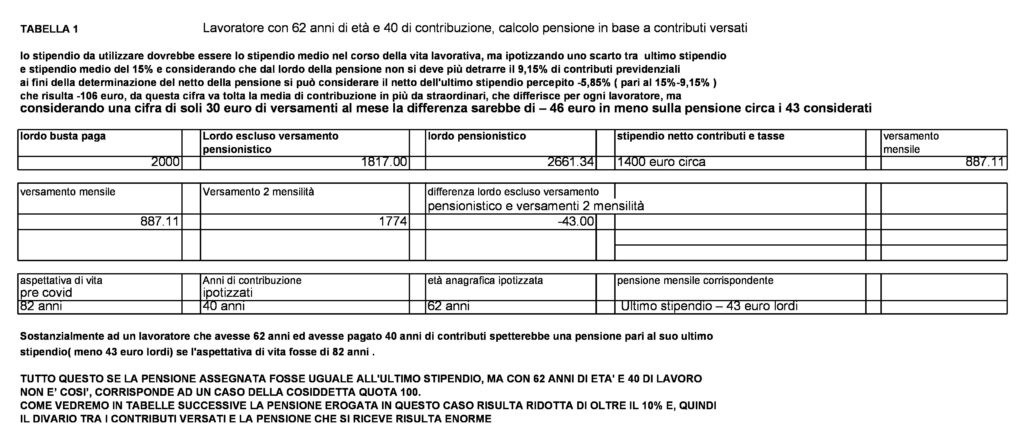

Come si può vedere nella tabella 1 calcolando i contributi versati da un lavoratore che vada in pensione con 62 anni di età e 40 di contribuzione la pensione che dovrebbe ricevere sarebbe all’incirca pari al suo ultimo stipendio.

Dunque la conclusione è che un lavoratore arrivato a 62 anni di età e 40 di contribuzione avrebbe diritto ad andare in pensione ed a ricevere mensilmente all’incirca la stessa cifra del suo ultimo stipendio, ma non è così i parametri della Fornero sono molto più alti sono circa 43 anni di lavoro per gli uomini e 42 per le donne, prima di vedere questo caso, che è calcolato nella tabella 3, vediamo brevemente la questione della quota 100.

La quota 100 che è servita a Salvini per raccogliere voti tra i lavoratori infuriati per le conseguenze della “riforma” Fornero e che, ora che non gli serve più a livello elettorale, ha rapidamente abbandonato, è stata presentata come un “regalo” ai lavoratori e come un “costo aggiuntivo” per lo stato.

Ma come viene “calcolato” questo presunto costo ? Viene calcolato dalla differenza tra quanto si è erogato con la “quota 100” rispetto a quanto si sarebbe erogato con il sistema Fornero, non rispetto a quanto quei lavoratori hanno versato di contributi e quanto riceveranno di pensione, con questo criterio non sarebbe un “ costo” neppure la “quota 100” ma solo un furto di minore entità ai danni dei lavoratori che ne usufruiscono.

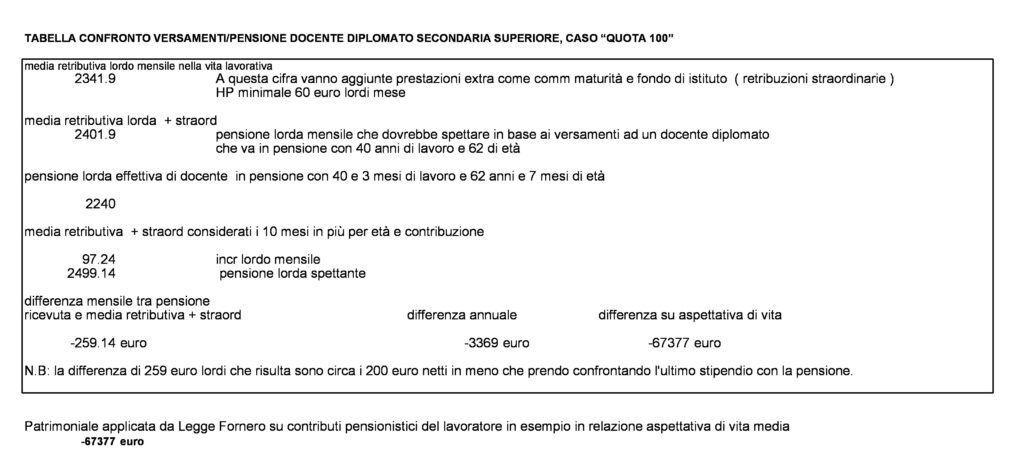

Questo risultato si evince dai calcoli della tabella 2.

Per fare il calcolo del rapporto tra contributi versati e pensione ricevuta con la “quota 100” mi sono avvalso di un caso reale, il mio, i valori utilizzati non sono ipotetici sono quelli reali, sia per il calcolo dello stipendio medio nella vita lavorativa, sia per il lordo dello stipendio e della pensione, ho anche adeguato i calcoli al fatto che, al momento della pensione, io avevo 3 mesi in più di contribuzione e 7 mesi in più di età, rispetto all’esempio della tabella 1.

La cifra di “patrimoniale” applicata sui miei contributi è molto più alta di quella di tabella 1 sia per i 10 mesi in più tra età e contributi, sia anche per il livello retributivo più alto, perché essendo la penalizzazione, conseguente ai coefficienti utilizzati, tale da determinare circa il 10% in meno rispetto allo stipendio, più questo è alto e più la cifra, in valore assoluto, aumenta.

Comunque il risultato evidente è che la “ quota 100” non ha favorito i lavoratori, ha solo ridotto il danno che avrebbero subito, sia sul piano economico che sull’aumento degli anni di lavoro ma, senz’altro, non è stata né un costo né un danno per i conti pubblici.

Come abbiamo visto, però, la “quota 100” è una parentesi chiusa, non esamino il caso della cosiddetta “quota 102” che è solo una presa in giro e, comunque, è una patrimoniale ancora superiore a quella calcolata per la “quota 100” per quanto riguarda il lavoratore.

Vediamo ora il caso che ha riguardato e riguarderà tutti i lavoratori: la “riforma Fornero”.

Come sappiamo i parametri della Fornero sono diversi tra uomini e donne e tra lavoratori pubblici e privati, in particolare, non si capisce perché, per i lavoratori e le lavoratrici pubblici siano necessari 3 mesi in più di lavoro, dato che i contributi sono gli stessi del settore privato.

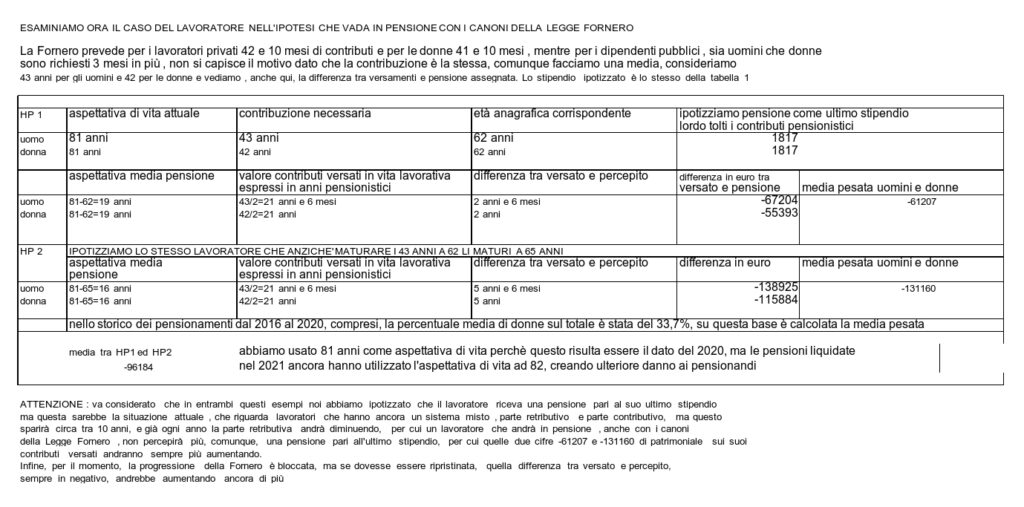

Nella tabella 3 in cui calcoliamo la discrepanza tra contribuiti versati e pensione che si riceve, nel caso di pensionamento con i parametri della Fornero, facciamo una approssimazione a 43 anni per gli uomini e 42 per le donne.

Per questa tabella abbiamo usato i dati della tabella 1 e questo ci porta a determinare una media della discrepanza tra contributi e pensione certamente per difetto in quanto il livello stipendiale preso in esame è senz’altro inferiore a quello medio a fine carriera.

Prendiamo in esame due casi il primo di un lavoratore con 62 anni di età e 43 di lavoro, ed un secondo di un lavoratore con 65 anni di età e 43 di lavoro.

Per entrambi i casi facciamo i conti sia per i maschi che per le femmine, per le quali vanno considerati 42 anni di contribuzione e non 43.

Facciamo questi 2 esempi perché, come vedrete, il lavoratore che matura i 43 anni più tardi viene penalizzato più pesantemente, questo sempre nell’ipotesi che la pensione sia pari all’ultimo stipendio, se anche risultasse un po’ superiore la penalizzazione risulterebbe mitigata ma non annullata.

Nel determinare la media per entrambi i casi abbiamo utilizzato la media dei pensionamenti di uomini e di donne degli ultimi 5 anni per il settore privato e degli ultimi 2 anni per quello pubblico, che sono i dati che siamo riusciti a reperire, risulta che le donne sono circa il 37% dei pensionandi e, di conseguenza, gli uomini il 63%, abbiamo,quindi, utilizzato la media pesata per determinare la differenza tra contributi e pensione.

Come si vede dai risultati la discrepanza tra contributi versati e pensione nel primo caso risulta di circa -53000 euro, nel secondo di circa -126000 euro, facendo una media tra questi due valori si può ottenere una buona approssimazione di quella che può essere considerata la media per tutti i lavoratori, uomini e donne, che si pensionano con i parametri ( attuali ) della Fornero e risulta circa -96000 euro, sottolineiamo, ancora una volta, che è una valutazione per difetto, perché se considerassimo uno stipendio netto non di 1400 euro, come abbiamo fatto, ma, per esempio di 1600 euro, pur con gli stessi parametri, la cifra risultante risulterebbe notevolmente più alta ( oltre 10000 euro in più ).

Risulta evidente che la “riforma” Fornero non applica un sistema contributivo ma con una combinazione tra i meccanismi di calcolo e l’innalzamento dei parametri ( di età e di lavoro ) procede ad un prelievo enorme, dai contributi previdenziali versati dai lavoratori.

Provate a pensare cosa succederebbe se lo Stato, per risanare il debito pubblico, dicesse agli imprenditori, ai finanzieri, a chi vive di rendite ecc., cioè ai ricchi del nostro paese: “ da adesso in poi ogni mese mi versi, il 33% dei tuoi guadagni, io lo tengo per 43 anni e poi te ne restituisco, in altri 20 anni, solo una parte, diciamo 100.000 euro in meno”.

Ci sarebbe una insurrezione, anche perché si tratterebbe, senza dubbio, di una tassa molto gravosa, il 33% dei guadagni!

Ma questo sta avvenendo, a spese di tutti lavoratori dipendenti, e non è finita qui perché i conti che abbiamo fatto sono tutti riferiti alla situazione attuale, in cui è ancora in vigore un sistema misto retributivo/”contributivo”, ma questa situazione è destinata a sparire entro 10 anni, e in questi 10 anni si ridurrà ogni anno di più, il che vuol dire che pur versando gli stessi contributi ( il 33% del lordo pensionistico) i lavoratori percepiranno una pensione sempre più bassa, rispetto a quella che abbiamo calcolato negli esempi, ma quanto più bassa?

Osservando la lettera di calcolo di una pensione attuale, con sistema misto, vediamo che circa 17 anni di lavoro calcolati con il retributivo equivalgono a circa 26 anni calcolati con il “contributivo”, il che porterebbe, stanti gli stessi parametri, per una pensione totalmente “contributiva” ad essere circa il 20% in meno di quella attuale.

Questo significa che la cifra media che abbiamo calcolato di circa -96000 euro diventerebbe di -115200.

Ma non è ancora finita qui perché tutti sappiamo che la Fornero prevede un ulteriore innalzamento dei parametri, sia di anni di lavoro che di età, anche se per ora questa progressione è bloccata, e rimanendo invariati i contributi al 33%, il prelievo ai danni dei lavoratori aumenterebbe ulteriormente.

Abbiamo visto quanto sarebbe il prelievo ai danni del lavoratore, pur nei termini approssimati per difetto che abbiamo utilizzato, ma quanto sarebbe a livello complessivo, rispetto ai lavoratori che si pensionano ogni anno e nel corso della loro vita pensionistica questo prelievo?

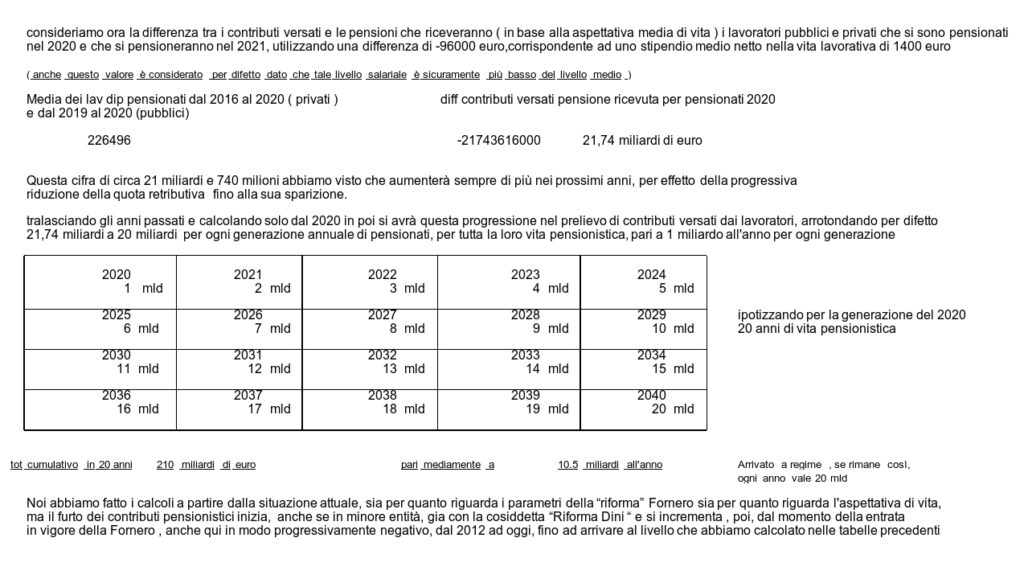

Il calcolo lo abbiamo fatto nella tabella 4, anche qui abbiamo proceduto ad approssimazioni per difetto, eppure il risultato è impressionante.

Per determinare il numero medio dei pensionandi di ogni anno abbiamo fatto la media del numero dei pensionandi del settore privato dal 2016 al 2020, compresi, mentre per i lavoratori pubblici abbiamo trovato solo i dati del 2019 e del 2020.

Utilizzando questi dati, che sono comunque per difetto in quanto non abbiamo considerato la riduzione/sparizione del retributivo e l’eventuale progressione dei parametri della Fornero, risulta, per ogni generazione, 20 miliardi di “prelievo”, nel corso totale della loro vita lavorativa, che abbiamo ipotizzato in 20 anni, questo determina un “prelievo” di 1 miliardo all’anno per generazione.

Abbiamo cominciato i conteggi come se il meccanismo partisse dal 2020, in realtà la “riforma” Fornero è già in vigore dal 2012, e quindi l’appropriazione di parte dei contribuiti versati dai lavoratori è cominciata, almeno, da quella data, ma dato che il meccanismo è entrato in vigore con parametri che si sono alzati progressivamente, per semplificare i calcoli siamo partiti dalla situazione attuale, con i parametri, per ora, bloccati.

La media di prelievo per ogni anno di pensionamento risulta di circa 1 miliardo di euro ( anche questa cifra arrotondata per difetto) che, nell’arco di 20 anni di aspettativa di vita pensionistica porterebbe a 20 miliardi di “prelievo” per ogni leva pensionistica di ogni anno, questo implica che nel 2020 il prelievo risulti di 1 miliardo, nel 2021 2 miliardi ( 1 miliardo dai pensionati 2020 più 1 miliardo dai pensionati 2021 ) e così via, dopo 20 anni la cifra di prelievo annuale diventa di 20 miliardi, a quel punto la generazione del 2020 cesserebbe di prendere la pensione, ma subentrerebbe la generazione di pensionati del 2041, per cui da quel momento in poi il prelievo resterebbe pari a 20 miliardi all’anno.

Come si vede dalla tabella 4 nell’arco di 20 anni il prelievo dai contributi dei lavoratori arriverebbe a totalizzare 210 miliardi.

Ho visto che alcuni sindacati propongono una quota per l’accesso alla pensione di 62 anni di età e 41 di lavoro, che è di pochissimo differente da quei 62 e 40 che ho utilizzato nella tabella 1, e mi conferma sulla fondatezza dei calcoli effettuati, ma il problema è anche affermare chiaramente che la pensione deve corrispondere ai contributi versati, infatti i sindacati sono stati troppo taciturni sul fatto che l’attuale sistema penalizza i lavoratori e si appropria di una quota dei loro contributi, senza fare chiarezza su questo aspetto le varie ipotesi sembrano campate per aria, o vengono fondate su dati fuorvianti, tipo: quanti lavoratori per quanti pensionati.

Infatti la Fornero in una recente intervista ha sommariamente liquidato questa proposta dei sindacati, rilanciando il sistema “contributivo”, che se fosse quello vero andrebbe benissimo, ma sappiamo bene come lei e Draghi lo intendono.

E’ importante fare chiarezza sulla questione dei contributi versati dai lavoratori per due motivi, il primo è che già in passato quelle risorse furono usate impropriamente per interventi di tipo “sociale” che, abbiamo già visto, non possono assolutamente essere caricate sui contributi pensionistici dei soli lavoratori dipendenti.

Tanto più da quando si è introdotto il sistema contributivo, anche la scusa di interventi di tipo solidaristico è inaccettabile, oggi più che mai, nel momento in cui la cassa pensionistica dei dirigenti, fortemente in rosso, è stata inserita nell’inps, sarebbe il colmo se si usassero i versamenti dei lavoratori per contribuire a ripianare le pensioni dei dirigenti che, dopo aver preso per decenni stipendi molto più alti si trovano a godere di pensioni altrettanto più alte.

Infine è fondamentale fare chiarezza su questo aspetto perché molti lavoratori, non solo i più giovani, ma,come ho già detto, anche persone con alle spalle 20 e più anni di lavoro, e di contributi, appaiono rassegnati a “non prendere la pensione” o “ a prenderla a 70 anni” come se fosse un destino inevitabile.

Solo facendo chiarezza su quanto del loro salario va in contribuzione previdenziale si può rilanciare la coscienza del “diritto alla pensione” e, su questa base, rilanciare una stagione di lotte che riescano a coinvolgere la maggioranza dei lavoratori, uniti, al di là dell’età, che siano pubblici o privati, delle piccole o delle grandi imprese, unica strada per impedire che, ancora una volta, siano i lavoratori dipendenti a pagare per tutti, come è sempre stato nella società capitalista, e come ancora è, non solo sul tema delle pensioni, alla faccia della “fine della lotta di classe”.

Fino a qui il testo di un mio articolo che risale all’inizio del 2022.

Un articolo che ho letto in questi giorni, pubblicato dall’Antidiplomatico e firmato da Gilberto Trombetta aggiunge ulteriori elementi a quelli che ho precedentemente esposto riguardo alla questione che i contributi pensionistici versati dai lavoratori non siano utilizzati tutti e solo, come dovrebbe essere, per il pagamento delle pensioni ma che siano, in realtà, oggetto di un prelievo da parte dello Stato per altre finalità, alimentando, oltretutto la narrativa di un sistema pensionistico sempre in “perdita” e del fatto che le pensioni siano una “spesa” per i conti pubblici.

L’autore dell’articolo parte da quanto affermato da OCSE ed Eurostat, secondo le quali la “spesa” pensionistica per il nostro paese sarebbe attorno al 16%, per la precisione sarebbe di circa 278,5 miliardi nel 2021 e corrisponderebbe al 15,7% del PIL.

Ma Trombetta mostra che L’ISTAT ( come anche Eurostat ) conteggia all’interno della spesa pensionistica anche una parte significativa di spesa assistenziale ( come la GIAS, Gerstione Interventi Assistenziali, oltre ad altre spese non strettamente pensionistiche come il TFR ).

Inoltre la spesa viene calcolata al lordo dell’imposizione fiscale. Che in Italia è molto alta, con una aliquota media del 18,4%.

Procede affermando che scorporando, come dovrebbe essere e come fanno molti Paesi, la spesa assistenziale da quella pensionistica, la cifra passerebbe dai 278,5 miliardi a 215, cioè il 12,1% del PIL.

Perfettamente in linea con la media UE. In questo caso il saldo tra entrate ed uscite per quanto riguarda le pensioni sarebbe negativo per 17,9 miliardi.

Conclude, infine, che se la spesa pensionistica venisse fornita al netto delle tasse ( che ammontano per il 2021 a 62,1 miliardi di euro) la cifra sarebbe allora di 152,9 miliardi.

Vale a dire solo l’8,61% del PIL.

Clamorosamente più bassa della media europea e quasi la metà della “spesa” che viene attribuita all’Italia ( il famigerato 16% del PIL ).

In questo caso il saldo tra le entrate e le uscite è addirittura positivo per 44,1 miliardi. Alla faccia dell’insostenibilità.

Va considerato che diversi stati europei non applicano tassazione sulle pensioni, altri che la applicano hanno comunque aliquote più basse di quelle italiane.

Fino a qui l’articolo di Gilberto Trombetta.

Aggiungo, ora, io alcune riflessioni.

Nel mio articolo penso di aver fondatamente argomentato che il confronto tra pensioni in essere e attuali contributi versati dai lavoratori non è fondato perché i lavoratori hanno versato parte importante del loro stipendio in contributi che l’INPS ha incassato e quei contributi dovevano essere usati esclusivamente per il pagamento delle pensioni, se i Governi che si sono succeduti li hanno usati impropriamente per pagare spese che dovevano essere pagate con la fiscalità generale, in particolare le spese assistenziali, come vediamo che, in parte, ancora accade, non è un problema dell’INPS né, tanto meno, dei pensionati attuali o futuri.

Non si può fare riferimento al solito detto “ chi ha avuto ha avuto chi ha dato ha dato scurdammoce o passato”, quei fondi vanno restituiti all’INPS e, per quanto riguarda l’attuale “spesa” pensionistica non possono essere conteggiati.

Inoltre dato che da oltre 30 anni il sistema pensionistico è diventato ( falsamente ) contributivo per cui secondo quanto affermato dai suoi sostenitori “ ognuno deve avere la pensione in base ai contributi versati”, mentre, come ho dimostrato precedentemente, questo sistema pseudo contributivo è stato costruito in modo da restituire al lavoratore, sotto forma di pensione, solo una parte dei contributi versati, in modo che lo Stato si appropri della parte che non viene erogata, si dovrebbe pretendere che ogni lavoratore riceva, nella sua vita pensionistica esattamente quanto da lui versato.

Ma l’articolo di Trombetta dimostra che avviene una seconda truffa ai danni dei lavoratori e dei pensionati perché nella foga di gonfiare la cosiddetta “spesa” pensionistica, per poterla poi ridurre e quindi rubare altri contributi dei lavoratori per impiegarli a favore di altri settori sociali ben più ricchi di loro ( e che tra l’altro, anche in tempi di crisi, accrescono sempre di più la loro ricchezza), arrivano a conteggiare delle entrate dello Stato come fossero una “spesa”.

Il trucco consiste nel considerare la “spesa” pensionistica al lordo nominale,cioè includere quel 18,3% medio di tasse che lo Stato incassa dai pensionati come se fosse una sua “spesa”, come abbiamo visto si è trattato, nel 2021, di 62,1 miliardi che risultano una uscita per l’INPS che vede ridurre il suo bilancio ma che i pensionati vedono solo scritta sul cedolino, in questo modo lo Stato ottiene il risultato di spostare 62 miliardi circa all’anno dal bilancio dell’INPS sulla fiscalità generale.

Per finire Trombetta evidenzia un’altro aspetto importante e cioè che se il conteggio fosse fatto correttamente il bilancio INPS attuale sarebbe in attivo di 44,1 miliardi, una cifra che negli anni passati era verosimilmente ancora più alta, ma anche considerando solo la cifra attuale questo vorrebbe dire che solo negli ultimi 20 anni i lavoratori ( e quindi l’INPS ) avrebbero accumulato una cifra enorme che metterebbe assolutamente al sicuro le pensioni dei prossimi decenni.

Impressiona anche il fatto che questa cifra, 41 miliardi, è più o meno l’ordine di grandezza dei finanziamenti che le imprese ricevono annualmente dai vari livelli istituzionali, nazionale, regionale, comunale ecc., e Confindustria che tuona sempre contro la “spesa” pubblica e ne pretende il taglio, con l’altra mano incassa, ogni anno, decine di miliardi di euro di sostegni pubblici alle imprese, ma questa è un’altra storia, che meriterebbe di essere approfondita, anche per capire quanti sono i posti di lavoro che effettivamente vengono creati grazie a questi finanziamenti pubblici, e quanto invece va solo ad incrementare i profitti.

Infine c’è un altro aspetto che viene “dimenticato” ogni volta che si rilancia l’allarme sui “soldi che non ci sono per le pensioni” ed è il fatto che da almeno una quindicina d’anni i vari governi che si sono succeduti hanno approvato o riconfermato dei provvedimenti che permettevano al padronato, per i neo assunti, di non versare i contributi per una durata che arrivava anche a tre anni dall’assunzione, questi provvedimenti che dovrebbero “favorire” le nuove assunzioni servono solo a garantire maggiori profitti per gli imprenditori, infatti nessun imprenditore assumerà mai un lavoratore che non gli sia necessario, solo perché gli costa un po’ meno, mentre se gli serve lo avrebbe assunto lo stesso, ma in questo modo un’altra fetta del valore prodotto dal lavoratore finisce in tasca al padrone.

Tutto questo, però, diminuisce significativamente le entrate dell’INPS contribuendo ad alimentare la falsa retorica sulle sue entrate insufficienti e sullo “squilibrio del sistema”.

La domanda, a questo punto, è: perché i sindacati non denunciano chiaramente ed apertamente questa situazione e non pretendono che i contributi dei lavoratori siano effettivamente usati solo per le pensioni, non solo quelli attuali, ma anche quelli dei decenni passati?